V kolikor imate likvidnostne težave pri poslovanju predlagam, da se slišimo in skušamo skupaj najti optimalno rešitev za vaše podjetje.

| · Ali prejemate zavrnitve na banki in ne dobite kredita oz. posojila?· Potrebujete finančna sredstva za obratni kapital za rast in razvoj podjetja?

· Ste dobili blokado računa in ne morete normalno poslovati naprej oziroma nakupiti materiala?

· Imate dobro poslovanje, zavarovanje, redne prilive itd., ampak vam primanjkuje likvidnih sredstev?

· Bi povečali poslovanje, ampak potrebujete nova finančna sredstva? |

Podjetniški Naložbeni Center (PNC Naložbe d.o.o., k.d. ) nudi t. i. sekundarne finančne vire (posojila oz. kredite) za pravne osebe in samostojne podjetnike, ki imajo dobro poslovanje ter zavarovanje, vendar kljub temu ne dobijo na banki kredita. Financira se rast in razvoj predvsem mikro ter malih slovenskih podjetij, v skladu s spodaj zapisanimi ključnimi smernicami oz. postavkami, ki na trgu že nekaj let poslujejo in ustvarjajo promet.

Podjetje deluje v skladu s tržnimi regulativami, kar pomeni, da se vrednost/cena finančnih virov oblikuje predvsem po zakonu ponudbe in povpraševanja na trgu. V nobenem primeru pa podjetje ne predstavlja primarnih finančnih virov oz. banke. Za pridobitev bančnega posojila, limita ali hipotekarnega kredita se je potrebno obrniti na banko.

| PNC Naložbe d.o.o., k.d. nudi sekundarne finančne vire, predvsem za:· financiranje obratnega kapitala,

· nabavo materiala,

· izboljšanje likvidnosti podjetja,

· financiranje investicij v osnovna sredstva,

· financiranje nakupa drugih premičnin oz. strojev/naprav,

· poplačilo dolgov ali blokad,

· poplačilo DDV-ja,

· poplačilo dobaviteljev,

· širitev na trgu,

· itd. |

Podjetje PNC Naložbe d.o.o., k.d. deluje v skladu s petimi preprostimi investicijskimi postavkami, katere so se v preteklih letih izkazale za dobre, predvsem iz vidika, da podjetju pomagamo priti od »točke A«, ko ni kreditno sposobno, do »točke B«, da postane ponovno kreditno sposobno in se ga pri tem ne izčrpava po nepotrebnem, temveč da podjetje ustvarja presežek v poslovanju. Finančni viri podjetja se lahko prav tako koristijo za sprotno tekoče in nemoteno poslovanje podjetja.

| Podjetje PNC Naložbe deluje v skladu z naslednjimi petimi postavkami:1. Ročnost investiranja: od 1 do max. 3 leta (cena posojila je oblikovana na 1 leto, tudi če se posojilo vrne prej).

2. Višina investicije: od 1.000 do 30.000 EUR.

3. Sposobnost izkazovanja prometa in rednih mesečnih prilivov (ali porok).

4. Predlog ustreznega zavarovanja: nepremičnina ali premičnina (stroji, vozila ali druga oprema podjetja).

5. Donosnost: odvisna od bonitete podjetja, tveganosti posameznega projekta, kvalitete zavarovanja, panoge podjetja itd. |

Za več informacij me lahko kontaktirate na spodaj zapisane kontaktne podatke.

——————————————————————————————–

Kontaktni podatki

Podjetniški naložbeni center – PNC Naložbe d.o.o., k.d.

»Moč upravljanja prihodnosti«

Podjetniški naložbeni center – Sekundarni finančni viri za pravne osebe

in samostojne podjetnike

Za vas smo na voljo vsak delovnik med 9 in 17 uro.

PNC Naložbe d.o.o., k.d., Lackova cesta 76, 2000 Maribor

W: www.pnc.si, E: info@pnc.si, G: 070 304 304

——————————————————————————————–

PNC NALOŽBE d.o.o., k.d. POSOJILA, KREDITI, FINANČNI VIRI ZA PRAVNE OSEBE IN SAMOSTOJNE PODJETNIKE, KI NE DOBIJO KREDITA OZ. POSOJILA NA BANKI IN IMAJO DOBRO POSLOVANJE TER ZAVAROVANJE

Obratni kapital obsega kratkoročne naložbe podjetja, neto obratni kapital pa je obratni kapital, zmanjšan za kratkoročne obveznosti. Obratni kapital je v podjetju namenjen normalnemu poslovanju oz. poslovnim procesom, njegova višina pa je odvisna od vrste dejavnosti podjetja ter politik oz. poslovnih odločitev glede posameznih kratkoročnih naložb. Pri tem poznamo omejevalno politiko obratnega kapitala (višina le-tega je kar se da omejena), sproščeno politiko obratnega kapitala (višina le-tega ni posebej omejena), vmes pa je t.i. zmerna politika obratnega kapitala.

Višina obratnega kapitala v podjetju ni stabilna, ampak je podvržena različnim nihanjem, ki so lahko sezonska, ciklična itd., pri čemer ima podjetje med naložbami vedno določen obseg obratnega kapitala, kar v bistvu predstavlja že dolgoročno komponento obratnega kapitala.

Kako poteka upravljanje posameznih delov obratnega kapitala, je prikazano v predhodnih razdelkih, v tem delu pa predstavljamo način in politike financiranja teh kratkoročnih naložb. Pri tem poznamo tri politike financiranja kratkoročnih naložb:

- politika izenačevanja ročnosti: dolgoročna komponenta obratnega kapitala (t.j. stabilni del) je financirana z dolgoročnimi viri, nihanja obratnega kapitala pa so financirana s kratkoročnimi viri à gre za zmerno tvegano politiko;

- agresivna politika: samo del dolgoročne komponente obratnega kapitala (t.j. stabilni del) je financiran z dolgoročnimi viri, preostanek obratnega kapitala pa je financiran s kratkoročnimi viri à gre za bolj tvegano politiko;

- konzervativna politika: dolgoročna finančna sredstva pokrivajo tudi del sezonskih nihanj à gre za manj tvegano politiko.

Delež kratkoročnega financiranja je pomemben zato, ker ima kratkoročno financiranje določene prednosti, pa tudi slabosti (v primerjavi z dolgoročnim dolgom). Prednosti so predvsem hitrejše pridobivanje sredstev, večja prilagodljivost financiranja in običajno nižja obrestna mera. Slabost pa je predvsem njegovo kratko trajanje, kar pomeni, da je potrebno ob zapadlosti običajno ta posojila obnavljati ali ponovno najeti.

Vir: Dolenc, P. & Stubelj, I. 2011. Poslovne finance s praktičnimi primeri. Ljubljana.

Ko glede na politiko financiranja obratnega kapitala določimo delež financiranja le-tega s kratkoročnimi viri, lahko te vire zagotovimo na tri načine:

- obveznosti iz poslovanja,

- obveznosti do dobaviteljev in

- kratkoročna bančna posojila.

Obveznosti iz poslovanja in obveznosti do dobaviteljev v podjetju nastajajo spontano s poslovanjem. Prve se nanašajo na obveznosti iz naslova neizplačanih plač in davkov, druge pa se nanašajo na obveznosti, ki nastanejo zaradi trgovinskih kreditov dobaviteljev podjetja (če npr. podjetje dobi surovine z odloženim plačilom). Koliko naj ima podjetje teh obveznosti, je odvisno od pogojev poslovanja, s katerimi se sooča podjetje (npr. obstajajo predpisi glede plačila plač in davkov, ki jih mora podjetje spoštovati, medtem ko pa je podjetje pri obveznostih do dobaviteljev bolj fleksibilno in se lahko prilagaja pogojem poslovanja in svoji likvidnosti situaciji).

Pri trgovinskih kreditih se običajno podjetje sooča s posebnimi pogoji plačila, in sicer rokom plačila, ko je mogoče uveljaviti popust in rokom plačila brez popusta (t.i. xx% / yy dni neto zz dni). Podjetje se mora v takšnih primerih odločiti, ali bo dobavljeno blago ali storitev plačalo do roka yy in izkoristilo popust v višini xx%, ali pa bo brez popusta plačalo do roka zz dni. Odločitev je odvisna od tega, kolikšen je ta popust, izražen na letnem nivoju v primerjavi z obrestno mero financiranja poslovanja ali pa obrestno mero kratkoročnih naložb podjetja. Več o tem v primeru.

Obratni kapital pa lahko podjetje financira tudi s kratkoročnimi bančnimi posojili. Teh je več vrst: posojilo s fiksnim rokom vračila, kreditne linije (banka odobri znesek posojila, ki ga lahko podjetje črpa in vrača glede na potrebe; podobno kot dovoljen minus na TRR fizičnih oseb), obnavljajoče posojilo (posojilo s fiksnim rokom zapadlosti, ki pa se lahko ob normalnem poslovanju podjetja brez posebnih stroškov in postopkov ob zapadlosti obnovi). Pri bančnih kratkoročnih posojilih je zelo pomembno upoštevati efektivno obrestno mero (in ne zgolj pogodbeno obrestno mero), saj lahko pri kratkoročnih posojilih stroški odobritve posojila in morebitni ostali stroški bistveno podražijo posojilo. Kako se izračuna efektivno obrestno mero kratkoročnega bančnega posojila je navedeno v razdelku “Koliko stane dolg in na kaj je potrebno biti pozoren? Kaj je efektivna obrestna mera?”.

Oglejte si praktični primer.

Vir: Dolenc, P. & Stubelj, I. 2011. Poslovne finance s praktičnimi primeri. Ljubljana.

Dolžniško financiranje ločimo na kratkoročno in dolgoročno. Dolgoročno dolžniško financiranje lahko podjetje pridobi z dolgoročnimi dolgovi, izdajo obveznic ali pa z zakupom. V Sloveniji je za manjša podjetja in podjetnike v praksi uporabljeno samo dolgoročni dolg in zakup, izdaja obveznic pa je značilna za večja podjetja z dobro boniteto in finančne institucije.

Kratkoročno dolžniško financiranje je možno v več oblikah, predvsem pa sem štejemo kratkoročna posojila od bank, posojila od drugih pravnih oseb in (potencialno) komercialni zapisi.

Dolžniško financiranje, predvsem dolgoročno, ima določene prednosti in pomanjkljivosti v primerjavi z lastniškim financiranjem. Prednosti so npr. naslednje:

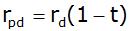

- Plačane obresti dolgov so davčno priznani strošek in tako služijo kot davčni ščit. Zaradi plačil obresti se tako zniža davčna osnova za davek od dohodka pravnih oseb (t.j. dobička po davčnem obračunu), zaradi česar je davčna obveznost nižja; plačila dividend oz. izplačila dobička po drugi strani ne zmanjšujejo davčne osnove. Dejanski strošek dolga je tako nižji od pogodbene obrestne mere in jo lahko izračunamo kot:

pri čemer so rpd, rd in t (efektivna) obrestna mera dolga po davkih, (efektivna) pogodbena obrestna mera dolga in davčna stopnja.

pri čemer so rpd, rd in t (efektivna) obrestna mera dolga po davkih, (efektivna) pogodbena obrestna mera dolga in davčna stopnja.

- Obveznosti plačila dolga so bolj ali manj fiksne in v naprej znane, tako da niso odvisne od tekočega poslovanja podjetja. To je za podjetje prednost v primeru uspešnega poslovanja, saj lastnikom ustvarjenega dobička ni potrebno »deliti« z drugimi, ki so zagotovili kapital (dolgoročno financiranje).

- Pridobivanje dolgoročnih virov financiranja z dolgoročnimi dolgovi ima v primerjavi s pridobivanjem lastniškega kapitala tudi prednost v tem, da kapitala ni potrebno zagotoviti lastnikom in se hkrati ni potrebno odpovedati delo nadzora nad podjetjem, saj upniki v normalnih pogojih nimajo možnosti vplivanja na poslovne in druge odločitve v podjetju.

Ima pa dolgoročno dolžniško financiranje tudi določene slabosti:

- Fiksna obveznost podjetja je lahko za podjetje tudi nevarna, saj ima podjetje obveznosti do upnikov tudi v primeru slabšega poslovanja. Pri lastniškem kapitalu namreč plačila lastnikom niso pogodbeno določena in se lahko prilagajajo dobičku podjetja, obresti – po drugi strani – pa so obveznost podjetja ne glede na uspešnost poslovanja, njihovo neplačilo pa lahko vodi podjetje tudi v stečaj.

- Banke ponavadi odobritev kredita običajno pogojujejo z določenimi omejitvami poslovanja (npr. glede tveganja, nadaljnjega zadolževanja itd.), kar lahko omeji nadaljnje poslovanje podjetja in iskanje tržnih priložnosti.

Vir: Dolenc, P. & Stubelj, I. 2011. Poslovne finance s praktičnimi primeri. Ljubljana.

Pri dolžniškem financiranju najprej ločujemo dolgoročno in kratkoročno dolžniško financiranje, pri čemer je ločnica običajno eno leto. Kratkoročno financiranje je predvsem namenjeno financiranju kratkoročnih naložb (odvisno od politike financiranja obratnega kapitala; več o tem v razdelku “Obratni kapital”) in je lahko v obliki kratkoročnih bančnih posojil, posojila od drugih pravnih oseb in (potencialno) komercialni zapisi. V praksi podjetja predvsem uporabljajo kratkoročna bančna posojila, ki pa so lahko v obliki:

- klasičnega posojila (s fiksnim rokom vračila),

- kreditne linije (podjetje lahko v okviru dogovorjenega zneska črpa (in vrača) posojilo v določenem časovnem obdobju) in

- obnavljajočega posojila (posojilo, ki se ob izteku lahko brez posebnih postopkov avtomatično podaljša, v kolikor podjetje to želi; pogoj je seveda normalno poslovanje podjetja).

Dolgoročna oblika financiranja (dolžniški kapital) so predvsem dolgoročna bančna posojila, izdaja obveznic in zakup, pri čemer v praksi izdaj obveznic s strani nefinančnih podjetij v Sloveniji praktično ni. Dolgoročna (bančna) posojila so običajno posojila s fiksnim rokom vračila (lahko tudi po delih), pri čemer je obrestna mera lahko fiksna (npr. 5% na leto) ali pa variabilna, t.j. vezana na referenčno obrestno mero s pribitkom (npr. Euribor+2% točki). Zakup, ki je vedno vezan na npr. osnovno sredstvo, pa ima finančno gledano sicer enak učinek kot zadolžitev, čeprav podjetje ne postane lastnik (za)kupljenega osnovnega sredstva. Več o zakupu v razdelku “Zakup oz. leasing”.

Vir: Dolenc, P. & Stubelj, I. 2011. Poslovne finance s praktičnimi primeri. Ljubljana.

Pogoji zadolževanja so odvisni od vrste in namena zadolžitve, bonitete podjetja, poslovnega sodelovanja z banko, pa seveda tudi od splošnih razmer na finančnem trgu (glej razdelek “Kako se obrestne mere spreminjajo in od česa so odvisne?”). Pri dolžniškem financiranju je poleg ostalih pogojev zadolževanja pomembna predvsem cena/strošek zadolževanja, pri čemer je potrebno biti pozoren na t.i. efektivni strošek zadolževanja oz. efektivno obrestno mero. Pri posojilih je namreč potrebno upoštevati, da je strošek posojila sestavljen iz več komponent (obrestne mere, stroška odobritve, morda tudi stroška vodenja kredita itd.), poleg tega pa banke lahko uporabljajo tudi različne načine izračuna obrestne mere. Ostali stroški posojila poleg obrestne mere so še posebej pomembni pri bolj kratkoročnih kreditih, saj običajno predstavljajo relativno velik strošek. Zato obrestna mera ni edini dejavnik, ko se odločamo o najemu posojila ali pri primerjavi dveh bančnih ponudb, ampak naj bi odločitev temeljila na t.i. efektivni obrestni meri, ki posojilojemalcu pove, kakšen je dejanski strošek zadolžitve (izražen v odstotkih na letnem nivoju).

Oglejte si praktični primer.

Vir: Dolenc, P. & Stubelj, I. 2011. Poslovne finance s praktičnimi primeri. Ljubljana.

Včasih se nam zdi, da določeno posojilo, ki smo ga najeli pred leti, plačujemo preveč. Do tega lahko dejansko pride, v kolikor smo posojilo najeli v času visokih obrestnih mer, danes pa so razmere drugačne. V kolikor imamo pogodbeno možnost predčasno vrniti posojilo in najeti novega, se morda izplača dražji dolg zamenjati s cenejšim. Vendar pri tem ne smemo primerjati samo obrestnih mer obeh posojil, saj bomo z odplačilom starega posojila verjetno morali plačati tudi določene stroške, poleg tega pa bomo imeli določene stroške z novim posojilom. Zato je potrebno izračunati, ali se zamenjava posojila sploh izplača. Izračun je podoben nadomestitvenemu projektu (glej razdelek “Kako poteka finančna analiza investicij in kakšne so specifike v finančnem ovrednotenju investicij?”). Kako se to naredi, je razvidno iz primera.

Oglejte si praktični primer.

Vir: Dolenc, P. & Stubelj, I. 2011. Poslovne finance s praktičnimi primeri. Ljubljana.

Investicija ima lahko več pomenov, najbolj splošno pa lahko investicijo definiramo tako kot v SKKJ, po katerem je investicija uporaba denarja za povečanje premoženja oz. naložba. Investicij je več vrst: po časovni dimenziji ločimo kratkoročne, srednjeročne in dolgoročne; po vrsti pa ločimo v podjetju realne in finančne, pri čemer so prve lahko nadomestitvene ali razširitvene. Poznamo pa tudi investicije v raziskave in razvoj ter druge vrste investicij.

Podjetje se seveda investicij loteva zato, da sledi svoji poslovni strategiji in cilju poslovanja podjetja (o tem v razdelku Cilji poslovanja). Glede na to, kako je običajno definiran cilj poslovanja podjetja, mora podjetje oz. podjetnik izbirati takšne investicije, ki podjetju povečujejo vrednost.

Ko v podjetjih govorimo o investicijah, imamo običajno v mislih dolgoročne realne investicije, tj. investicije osnovna sredstva. Tovrstne investicijske odločitve so za podjetje še posebej pomembne in tudi težke, ker imajo običajno izredno dolgo časovno dimenzijo (nekaj let). Več o tem v razdelku “Zakaj je potrebno investicije finančno ovrednotiti?”.

Pomembno je ločevati razširitvene in nadomestitvene investicije. Pri razširitveni investiciji gre za to, da podjetje z novo investicijo želi povečati svoje poslovanje, medtem ko pa pri nadomestitvenih investicijah staro investicijo (osnovno sredstvo…) nadomesti z novo. V tem primeru je potrebno biti pazljiv pri določanju denarnih tokov in proučiti, kakšni so dejanski učinki nove investicije v primerjavi s staro (t.j. oceniti dodatne denarne tokove zaradi vpeljave nove investicije).

Vir: Dolenc, P. & Stubelj, I. 2011. Poslovne finance s praktičnimi primeri. Ljubljana.

Kot že omenjeno v prejšnjem razdelku, imamo pri investicijah v podjetju običajno v mislih dolgoročne realne investicije. Investicijske odločitve so v podjetju običajno ene izmed najbolj zahtevnih odločitev. Razlogov za to je več. Prvič, investicije so običajno dolgoročne, saj investicijski projekti trajajo več let, pri stavbah celo desetletij. Nadalje, dolgoročna komponenta investicijskih projektov sama po sebi povzroča dokaj visoka tveganja, saj je napovedovanje o prihodnjih učinkih investicije negotovo in lahko temelji izključno na pričakovanjih. In nenazadnje, od uspešnosti investicij je na dolgi rok odvisno doseganje cilja poslovanja podjetja.

Zaradi tega je potrebno investicije v podjetju skrbno načrtovati, pri čemer je ena izmed ključnih komponent načrtovanja finančno ovrednotenje investicijskega projekta. Finančno ovrednotenje investicijskega projekta namreč pomeni, da s tehnikami finančne analize ocenimo, ali je investicija smiselna ali ne, pri čemer izhajamo iz predpostavke, da je investicija smiselna v primeru, če podjetju povečujejo vrednost. Kaj to pomeni, je navedeno v naslednjem razdelku.

Vir: Dolenc, P. & Stubelj, I. 2011. Poslovne finance s praktičnimi primeri. Ljubljana.

Finančno ovrednotenje investicij poteka podobno, kot poteka ovrednotenje finančnih naložb ali pa podjetja kot takšnega, in sicer poteka po treh korakih:

- ocena denarnih tokov investicije,

- ocena stroškov financiranja in

- presoja smiselnosti investicije.

Najpomembnejša specifika finančne analize investicije je, da investicijske odločitve ne temeljijo oz. naj ne bi temeljile na kategoriji računovodskega dobička, ampak na denarnem toku. Denarni tok je v splošnem dobiček (iz poslovanja), povečan za amortizacijo. Ker izhajamo iz dobička iz poslovanja (povečanega za amortizacijo), je jasno, da denarni tokovi ne upoštevajo morebitnih plačil obresti iz financiranja. To je zato, ker upoštevamo, da so denarni tokovi od investicije najprej namenjeni tistim, ki so zagotovili kapital za investicijo, to pa so lastniki (lastniški kapital) in npr. banke (dolgoročni dolgovi). Strošek kapitala (WACC) oz. plačilo stroška kapitala iz investicije upoštevamo pri diskontiranju prihodnjih denarnih tokov od investicije na »današnjo vrednost«.

Pri tem je pomembno upoštevati, da se pri oceni investicijskih projektov uporabljajo le t.i. dodatni denarni tokovi, ki jih bo investicija prinesla. To je še najpomembneje pri nadomestitvenih investicijah: če npr. zastarelo opremo, ki nam prinaša denarni tok €1mio na leto, zamenjamo z novo, ki nam bo prinašala €2mio na leto, je dejanski učinek nove investicije samo €1mio na leto. Tako lahko neupoštevanje tega pravila pripelje do napačnih investicijskih odločitev.

Bolj podrobno je glede določanja denarnih tokov od investicije napisano v razdelku “Kaj upoštevamo pri finančni analizi in kako?”

Pri stroških financiranja investicije je potrebno upoštevati povprečni strošek kapitala (WACC). Pri tem je pomembno več dejavnikov:

- WACC vključuje stroške različnih vrst financiranja, in sicer dolgoročnih dolgov, lastniškega kapitala in (če obstaja) tudi prednostnega kapitala.

- Pri uporabljenem WACC upoštevamo WACC, ki velja na ravni podjetja (za povprečno tvegane investicijske projekte) in zato ne konkretne oblike in stroška financiranja, ki bo morda uporabljena za konkretno investicijo.

- Povprečni strošek kapitala pomeni strošek kapitala po davkih, zato je potrebno upoštevati davčni vidik obresti.

- Strošek navadnega lastniškega kapitala je potrebno upoštevati tudi če podjetje ne izplačuje dobička, ampak ga zadrži v podjetju, ali pa npr. pri samostojnemu podjetniku. Namreč tudi zadržani dobiček mora prinašati ustrezno donosnost (glede na primerljive naložbe), sicer bi bilo bolje, da bi si podjetnik dobiček izplačal in denar naložil v kakšno drugo primerljivo naložbo.

Kako konkretno se izračuna WACC, je prikazano v razdelku “Kako izračunamo strošek financiranja in zakaj je ta pomemben?”

V zadnjem koraku na podlagi pridobljenih podatkov izračunamo izbrani investicijski kriterij in se odločimo glede investicije. Teh kriterijev je več (glej razdelek “Kateri so investicijski kriteriji in kako jih izračunamo?”), najbolj primeren kriterij pa je neto sedanja vrednost (NPV).

Vir: Dolenc, P. & Stubelj, I. 2011. Poslovne finance s praktičnimi primeri. Ljubljana.

Ko smo določili denarne tokove od investicije in njihovo razporeditev v času (glej razdelek Finančna analiza investicij) ter določili relevanten strošek financiranja (glej razdelek “Kako poteka finančna analiza investicij in kakšne so specifike v finančnem ovrednotenju investicij?”), je potrebno izbrati in izračunati ustrezen investicijski kriterij. Teh je pet, pri čemer so določeni kriteriji bolj, drugi pa manj primerni za oceno investicijskega projekta.

1. Neto sedanja vrednost

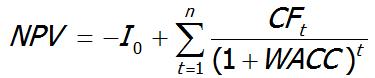

Najprimernejši investicijski kriterij je neto sedanja vrednost, ki je tehnika presoje investicijskih projektov na podlagi diskontiranih denarnih tokov. Poenostavljeno povedano to pomeni, da posamične denarne tokove najprej diskontiramo na trenutek 0 (t.j. na leto začetka izvajanja investicije), diskontirane denarne tokove seštejemo in se sprejmemo odločitev. Lahko uporabimo ustrezno programsko opremo (glej razdelek “Kako si pri finančni analizi lahko pomagamo s programsko opremo?”) ali pa neto sedanjo vrednost izračunamo sami po naslednji formuli:

pri čemer so NPV neto denarni tok, I0 začetni investicijski izdatek in CFt denarni tokovi od investicije v času življenjske dobe investicije in ob zaključku investicije.

V kolikor je NPV>0, je investicijo finančno gledano smiselno izvesti, saj denarni tokovi od investicije pokrijejo vse stroške financiranja le-te (t.j. tako stroške dolga, kakor tudi (!) pričakovano donosnost lastniškega kapitala), morebitna pozitivna razlika pa je čista dodana vrednost za podjetje.

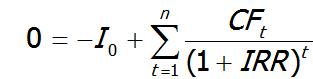

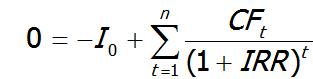

2. Interna stopnja donosa investicije

Pri tem kriteriji izračunamo, kolikšna je donosnost investicije upoštevaje vse denarne tokove in nato ugotovimo, ali le-to primerjamo s stroškom financiranja. Interno stipnjo donosa lahko izračunamo samo z ustrezno programsko opremo ((glej razdelek “Kako si pri finančni analizi lahko pomagamo s programsko opremo?”), saj v spodnji formuli iščemo IRR:

V kolikor je IRR>WACC, potem je investicijo finančno gledano smiselno izvesti, saj je njena donosnost višja od stroškov financiranja.

V kolikor je IRR>WACC, potem je investicijo finančno gledano smiselno izvesti, saj je njena donosnost višja od stroškov financiranja.

Kljub temu, da je ta investicijski kriterij lažje razumljiv, kot morda NPV, pa vseeno ne da vedno pravega odgovora, še posebej, če primerjamo dve investiciji, med katerima se odločamo.

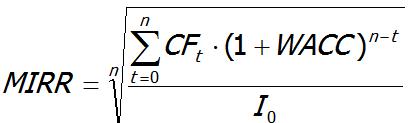

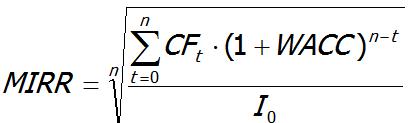

3. Popravljena interna stopnja donosa investicije

Ta investicijski kriterij nekoliko popravlja pomanjkljivosti IRR, njegova vsebina pa je enaka. Izračunamo ga z ustrezno programsko opremo ali pa na podlagi spodnje formule:

pri čemer predpostavljamo, da imamo investicijske izdatke samo v začetnem letu (letu 0). V kolikor je MIRR>WACC, potem je investicijo finančno gledano smiselno izvesti, saj je njena donosnost višja od stroškov financiranja.

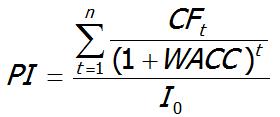

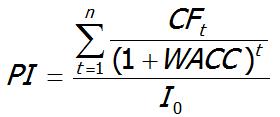

4. Indeks donosnosti

Ta kriterij je podoben MIRR (da enak odgovor) in primerja (sedanjo) vrednost koristi od investicije s (sedanjo) vrednostjo njenih stroškov, oz.

pri čemer predpostavljamo, da imamo investicijske izdatke samo v začetnem letu (letu 0). V kolikor je PI>0, potem je investicijo finančno gledano smiselno izvesti, saj so njene finančne koristi vije od njenih stroškov.

pri čemer predpostavljamo, da imamo investicijske izdatke samo v začetnem letu (letu 0). V kolikor je PI>0, potem je investicijo finančno gledano smiselno izvesti, saj so njene finančne koristi vije od njenih stroškov.

5. Doba povračila

Doba povračila (ali točka) preloma nam pove, v kolikšnem času se nam preko denarnih tokov povrne začetni investicijski izdatek. Ta kriterij je sicer pogosto uporabljen, enostaven za razumevanje, vendar ima vsaj dve veliki pomanjkljivosti: ne upošteva časovne vrednosti denarja in ne upošteva vseh denarnih tokov. Praktično gledano ta kriterij pove samo to, v kolikšnem času investicija generira dovolj denarnih tokov za poplačilo začetne investicije, ne upošteva pa stroškov financiranja (t.j. stroška dolga in pričakovane donosnosti lastniškega kapitala, saj tega ne vključujemo med oceno denarnih tokov – glej razdelek “Kako poteka finančna analiza investicij in kakšne so specifike v finančnem ovrednotenju investicij?”). S tega stališča je te kriterij slab in ga priporočamo samo kot dopolnilni kriterij po izračunu npr. NPV.

Oglejte si praktični primer.

Vir: Dolenc, P. & Stubelj, I. 2011. Poslovne finance s praktičnimi primeri. Ljubljana.

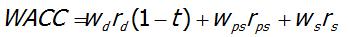

Strošek financiranja (WACC) izračunamo kot (tehtano) povprečje vseh komponent kapitala podjetja (dolgoročni dolgovi, navaden lastniški kapital in včasih tudi prednostni lastniški kapital). Pri tem je potrebno upoštevati specifike, ki so omenjene v razdelku “Kako poteka finančna analiza investicij in kakšne so specifike v finančnem ovrednotenju investicij?”. WACC izračunamo po naslednji formuli: pri čemer so wd, wps in ws, delež dolga, delež prednostnega lastniškega kapitala (če obstaja, kar je vsaj pri manjših podjetjih in podjetnikih redkost) in delež navadnega lastniškega kapitala v financiranju, rd, rps in rs stroški dolga, prednostnega lastniškega kapitala in navadnega lastniškega kapitala, ter tdavčna stopnja.

pri čemer so wd, wps in ws, delež dolga, delež prednostnega lastniškega kapitala (če obstaja, kar je vsaj pri manjših podjetjih in podjetnikih redkost) in delež navadnega lastniškega kapitala v financiranju, rd, rps in rs stroški dolga, prednostnega lastniškega kapitala in navadnega lastniškega kapitala, ter tdavčna stopnja.

Strošek kapitala je torej tehtano povprečje stroška kapitala (ang. Weighted Average Cost of Capital). Pri strošku dolga je tudi faktor davčne stopnje, saj so obresti davčno priznan strošek in zato zmanjšujejo davčno osnovo za davek od dohodka. Pri upoštevanju stroške navadnega lastniškega kapitala tega učinka ni.

Oglejte si praktični primer.

Vir: Dolenc, P. & Stubelj, I. 2011. Poslovne finance s praktičnimi primeri. Ljubljana.

Na podlagi finančne analize se odločamo po tem, ko smo izvedli vse tri korake pri finančnem ocenjevanju investicije, in sicer:

- ocena denarnih tokov investicije,

- ocena stroškov financiranja in

- presoja smiselnosti investicije.

V zadnjem koraku torej na podlagi ocene denarnih tokov investicije in stroška financiranja izračunamo ustrezen investicijski kriterij in se na podlagi tega odločimo, ali je investicija smiselna ali ne (glej razdelek “Kaj upoštevamo pri finančni analizi in kako?”).

Vendar pa je poleg tega smiselno opraviti tudi presojo tveganja (glej razdelek “S kakšnimi finančnimi tveganji se soočamo pri investicijskem načrtovanju in kako ta tveganja upravljamo?”), saj bomo morda na podlagi le-tega ocenili, da kljub zadostni donosnosti investicije ne želimo prevzemati tveganj, ki jim je investicija podvržena.

Odločitev na podlagi finančne analize investicije je torej vedno dvojna: na podlagi kriterijev in presoje (in pripravljenosti sprejemanja) investicijskega tveganja.

Vir: Dolenc, P. & Stubelj, I. 2011. Poslovne finance s praktičnimi primeri. Ljubljana.

Pri finančni analizi je uporaba programske opreme skoraj nujna, saj nam bistveno olajša pripravo podatkov in izračun ustreznih parametrov. Pri tem zadostuje programska oprema za delo s preglednicami (npr. MS Excel), saj lahko v teh programskih orodjih na enem mestu najprej sestavimo pričakovane denarne tokove investicije, nato izračunamo investicijske kriterije in nadalje analizo nadgradimo z analizo tveganja investicije.

Investicijske kriterije dokaj enostavno izračunamo kar na podlagi vgrajenih formul, vendar pa je potrebno biti pazljiv pri posameznih kriterijih.

Neto sedanjo vrednost (NPV) izračunamo s pomočjo (popravljene) funkcije NPV – glej sliko.

Pri tem moramo vnesti obrestno mero WACC v polje Rate, v Value1 pa označimo polja, kjer imamo podane denarne tokove investicije (POMEMBNO: samo denarne tokove od vključno 1. leta dalje). Tako s pomočjo vgrajene funkcije dobimo sedanjo vrednost prihodnjih denarnih tokov investicije, od katere moramo odšteti začetni investicijski izdatek in dobimo neto sedanjo vrednost.

Interno stopnjo donosa (IRR) izračunamo na podlagi funkcije IRR – glej sliko.

Tukaj je dovolj, da v Values označimo polja, kjer imamo podane vse denarne tokove investicije (POMEMBNO: vse denarne tokove investicije).

Popravljeno interno stopnjo donosa (MIRR) izračunamo na podlagi funkcije MIRR – glej sliko.

Tukaj moramo v Values označiti polja, kjer imamo podane vse denarne tokove investicije (POMEMBNO: vse denarne tokove investicije), Refinance_rate pa vnesti obrestno mero WACC. Pri tem predpostavljamo, da imamo investicijski izdatek samo v začetnem letu 0.

Indeks donosnosti (PI) ne moremo izračunati neposredno, ampak moramo sedanjo vrednost prihodnjih denarnih tokov investicije (glej izračun zgoraj) deliti z začetnim investicijskim izdatkom.

Tudi dobe povračila ne moremo izračunati neposredno, ampak moramo izračunati kumulativne denarne tokove investicije in oceniti t.i. točko preloma. To najlažje ocenimo tudi tako, da narišemo grafikon kumulativnih denarnih tokov investicije in ugotovimo, kdaj le-ti postanejo pozitivni.

V kolikor je IRR>WACC, potem je investicijo finančno gledano smiselno izvesti, saj je njena donosnost višja od stroškov financiranja.

V kolikor je IRR>WACC, potem je investicijo finančno gledano smiselno izvesti, saj je njena donosnost višja od stroškov financiranja.

pri čemer predpostavljamo, da imamo investicijske izdatke samo v začetnem letu (letu 0). V kolikor je PI>0, potem je investicijo finančno gledano smiselno izvesti, saj so njene finančne koristi vije od njenih stroškov.

pri čemer predpostavljamo, da imamo investicijske izdatke samo v začetnem letu (letu 0). V kolikor je PI>0, potem je investicijo finančno gledano smiselno izvesti, saj so njene finančne koristi vije od njenih stroškov.